2019年新个税法《国家税务总局个人所得税扣缴申报管理办法(试行)的公告》(国家税务总局公告2018年第61号),扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。

划重点:

累计预扣法:是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,适用个人所得税预扣率表一,计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。余额为负值时,暂不退税。纳税年度终了后余额仍

具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

【案例】谢先生在某企业任职,2019年1月-12月每月在甲企业取得工资薪金收入16000元;每月缴纳三险一金2500元,从1月份开始享受子女教育和赡养老人专项附加扣除共计为3000元。另外,2019年3月取得劳务报酬收入3000元,稿酬收入2000元,6月取得劳务报酬收入30000元,特许权使用费收入2000元。

计算过程

(1)2019年1月:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=16000-5000-2500-3000=5500元,对应税率为3%。

1月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=5500×3%=165元。所以,2019年1月,企业在发放工资环节预扣预缴个人所得税165元。

(2)2019年2月:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=16000×2-5000×2-2500×2-3000×2=11000元,对应税率为3%。

2月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=11000×3%-165=165元。所以,2019年2月,甲企业在发放工资环节预扣预缴个人所得税165元。

(3)其他月份:按照上述方法以此类推,计算得出谢先生各月个人所得税预扣预缴情况明细表,2019年1—12月工资薪金个人所得税预扣预缴计算表(单位:元)

(二)其他综合所得(劳务报酬、稿酬、特许权使用费所得)预扣预缴个人所得税计算

划重点:

扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得时,应当按照以下方法按次或者按月预扣预缴税款:劳务报酬所得、稿酬所得、特许权使用费所得以收入减除费用后的余额为收入额;其中,稿酬所得的收入额减按百分之七十计算。

减除费用:预扣预缴税款时,劳务报酬所得、稿酬所得、特许权使用费所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按收入的百分之二十计算。

应纳税所得额:劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。劳务报酬所得适用个人所得税预扣率表二(见附件),稿酬所得、特许权使用费所得适用百分之二十的比例预扣率。

计算过程

(1)2019年3月,取得劳务报酬收入3000元,稿酬收入2000元

劳务报酬所得预扣预缴应纳税所得额=每次收入-800元=3000-800元=2200元

劳务报酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数=2200×20%-0=440元

稿酬所得预扣预缴应纳税所得额=(每次收入-800元)×70%=(2000-800元)×70%=840元

稿酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率=840×20%=168元

谢先生3月劳务报酬所得预扣预缴个人所得税440元;稿酬所得预扣预缴税额个人所得税168元。

(2)2019年6月,取得劳务报酬30000元,特许权使用费所得2000元

劳务报酬所得预扣预缴应纳税所得额=每次收入×(1-20%)=30000×(1-20%)=24000元

劳务报酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数=24000×30%-2000=5200元

特许权使用费所得预扣预缴应纳税所得额=(每次收入-800元)=(2000-800元)=1200元

特许权使用费所得预扣预缴税额=预扣预缴应纳税所得额×预扣率=1200×20%=240元

谢先生6月劳务报酬所得预扣预缴个人所得税5200元;稿酬所得预扣预缴税额个人所得税240元。

通过谢先生的案例,可以看出其每个月的工薪、劳务所缴纳的个税的计算方法和流程。

划重点:工资和劳务报酬的个税计算方法不同

作为人事HR或财务人员,大家都知道,目前新个税法刚普及,新的计算模式象征着新的工作挑战。目前传统主流的工资算税方式不外乎两种: 人工算税和辅助工具。

人工算税作为其中最原始的算税方式,它最大的问题就是人工工作量较为繁重。大量的数据、公式集合在小小的Excel表里,容易出错不说,还不易排查,最主要的是Excel已经不适用新的预扣预缴计算方法。

而外面市场上的税务辅助工具又参差不齐,很多虚假的税务软件存在各种安全隐患。

小编在此慎重向您推荐一款安全高效精准的“源恒GT-个税宝”,下面小编就为大家简单的演示一下操作流程:

安装打开源恒GT-个税宝,进入“收入信息”页面选择导入“工资信息”和“劳务报酬”,再点击“个税计算”,选择“月份”即可计算当月收入个税。

划重点:源恒GT-个税宝

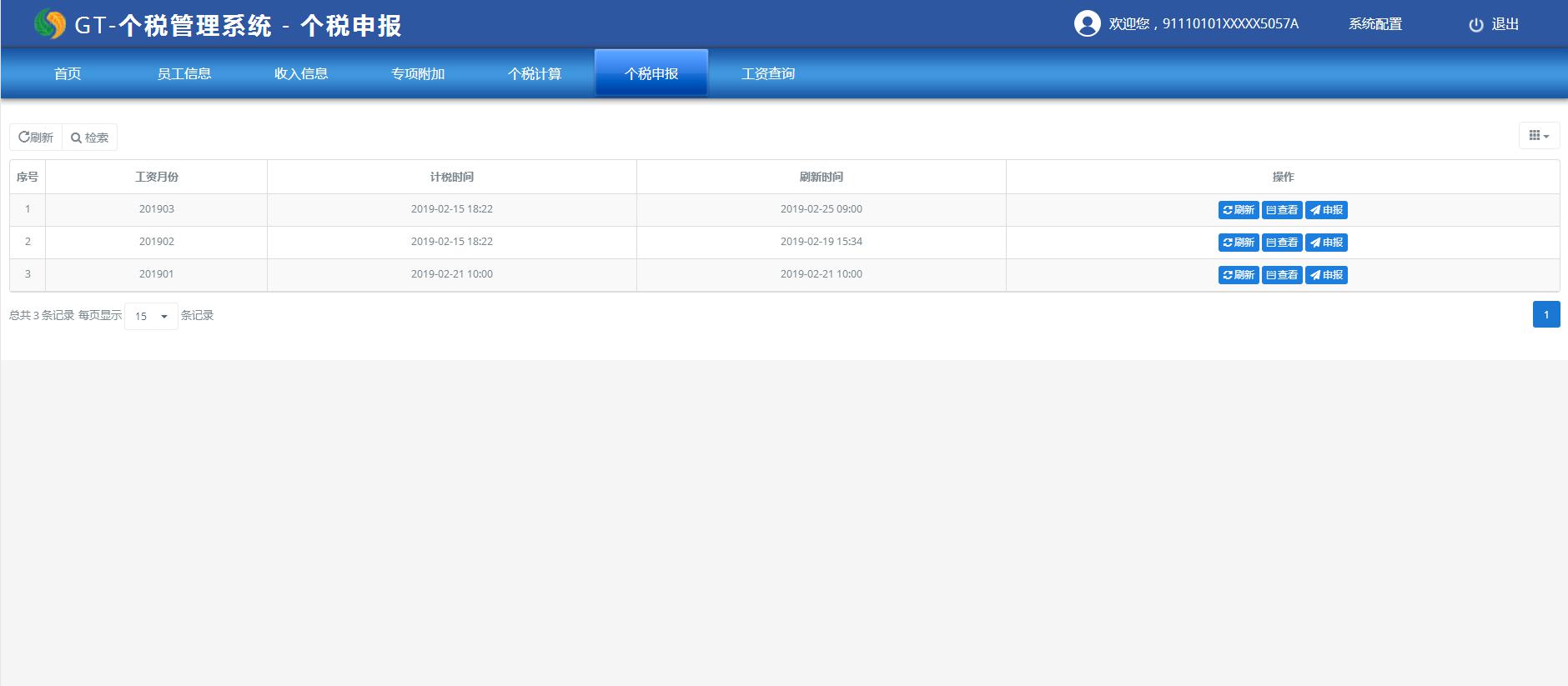

然后进入“个税申报”页面,点击右侧“查看”即可游览/下载当月的申报表,可以直接上税务局客户端进行税款申报。

怎么样是不是很简单、很方便,而且源恒GT-个税宝是经过严格的数据加密,员工信息、工资信息都在本地存档,预防企业数据泄露风险。

了解更多源恒GT-个税宝信息,请关注掌中财税公众号